ข้อควรรู้ วางแผนภาษีอย่างไรให้ประหยัดเงินได้สูงสุด

สิ่งที่ไม่อาจหลีกเลี่ยงหากมีรายได้เพิ่มขึ้นก็คือภาษีที่เพิ่มเป็นเงาตามตัว แล้วเราจะทำอย่างไรให้ภาษีส่วนนี้ลดลง ในเมื่อการหนีภาษีก็ผิดต่อกฎหมาย ส่วนการหลีกหนีภาษีโดยใช้ช่องโหว่ของกฎหมายก็ผิดต่อส่วนรวม ดังนั้นวิธีที่ดีที่สุดคือการวางแผนภาษีครับ

4 เทคนิควางแผนภาษีเงินได้บุคคลธรรมดาด้วยตัวคุณเอง คือ

- กระจายหน่วยภาษี กระจายเงินได้

- แปลงประเภทเงินได้ เพื่อหักค่าใช้จ่าย

- เพิ่มค่าลดหย่อนภาษี

- เลือกรวมหรือไม่รวมเสียภาษีปลายปี

เราจะสามารถใช้วิธีวางแผนภาษีนี้ได้อย่างมีประสิทธิภาพอย่างไร ลองมาดูรายละเอียดกันครับ

กระจายหน่วยภาษี กระจายเงินได้

การเสียภาษีเงินได้ในไทยนั้นใช้ฐานภาษีใน “อัตราก้าวหน้า” ยิ่งเงินได้มาก อัตราภาษีจะสูงตามไปด้วย ดังนั้นการกระจายหน่วยภาษีโดยสามีและภรรยาหากมีรายได้ทั้ง 2 คน สามารถแยกยื่นภาษีได้ หรือจะตั้งหน่วยภาษีใหม่โดย จัดตั้งคณะบุคคล หรือบริษัทขึ้นใหม่ก็เป็นอีกแนวทางหนึ่งในการวางแผนภาษีเช่นกัน

| ขั้นเงินได้สุทธิตั้งแต่ | เงินได้สุทธิจำนวน สูงสุดของขั้น |

อัตราภาษี | ภาษีสูงสุดในแต่ละขั้นเงินได้ | ภาษีสะสมสูงสุดของขั้น |

| 0 – 150,000 | 150,000 | 5 | ยกเว้น* | 0 |

| เกิน 150,000 – 300,000 | 150,000 | 5 | 7,500 | 7,500 |

| เกิน 300,000 – 500,000 | 200,000 | 10 | 20,000 | 27,500 |

| เกิน 500,000 – 750,000 | 250,000 | 15 | 37,500 | 65,000 |

| เกิน 750,000 – 1,000,000 | 250,000 | 20 | 50,000 | 115,000 |

| เกิน 1,000,000 – 2,000,000 | 1,000,000 | 25 | 250,000 | 365,000 |

| เกิน 2,000,000 – 5,000,000 | 3,000,000 | 30 | 900,000 | 1,265,000 |

| เกิน 5,000,000 บาท ขึ้นไป | – | 35 | – | – |

ที่มา: กรมสรรพากร

อีกแนวทางในการกระจายเงินได้หากเรามีฐานภาษีสูง 30-35% คุณอาจจะนำเงินได้ไปเป็นเงินได้ของคนอื่น เช่น พ่อ แม่ พี่ น้อง ที่ไม่มีเงินได้ หรือฐานภาษีไม่สูง เพื่อการประหยัดภาษีอีกทางหนึ่ง

แปลงประเภทเงินได้ เพื่อหักค่าใช้จ่าย

สำหรับมนุษย์เงินเดือนอย่างเราๆ แล้ว ประเภทเงินได้สำหรับการเสียภาษีก็ไม่พ้นเงินได้ประเภทที่ 40 (1) – 40 (2) ซึ่งเป็นเงินได้ชนิดเงินเดือนและเบี้ยประชุม โดยสามารถหักค่าใช้จ่ายทั้ง 2 วงเล็บรวมไม่เกิน 50% ของเงินได้แต่ไม่เกิน 100,000 บาท

แน่นอนว่ายิ่งเงินเดือนสูงก็ยิ่งเสียภาษีมาก ดังนั้นเราก็อาจต้องมีการเปลี่ยนแปลงประเภทของเงินได้เพื่อปรับเป็นการหักค่าใช้จ่ายแบบเหมาทำให้ผู้มีรายได้สูงก็สามารถหักค่าใช้จ่ายได้มาก ซึ่งรายได้ที่หักแบบเหมาได้คือรายได้ประเภทที่ 40 (3) (5) (6) (7) (8)

ตัวอย่าง นายเอก เป็นวิศวกรบริษัทเอกชนตามปกติจะได้รับเงินเป็นเงินได้ 40(1) เงินเดือน หักค่าใช้จ่ายได้ไม่เกิน 50% ของเงินได้แต่ไม่เกิน 100,000 บาท ถ้านายเอก สามารถคุยกับนายจ้างให้สามารถเปลี่ยนสัญญาจ้างเป็นงานเหมาแต่ละงาน เงินได้นั้นจะเปลี่ยนเป็นประเภทที่ 40(6) เงินที่ได้จากวิชาชีพอิสระ ทำให้นายเอกหักค่าใช้จ่ายได้เป็น 30% แบบไม่จำกัดวงเงินค่าใช้จ่าย

ข้อดีของการหักค่าใช้จ่ายแบบเหมานั่นก็คือไม่ต้องมีเอกสารหลักฐานยืนยันรายรับรายจ่าย แต่การหักค่าใช้จ่ายตามจริงต้องมีเอกสารหลักฐานประกอบด้วย

วางแผนโดยการเพิ่มค่าลดหย่อนภาษี

การเพิ่มค่าลดหย่อนเป็นวิธีหนึ่งที่เป็นที่นิยมที่สุด เพราะง่ายและสะดวกที่สุด โดยจะเป็นตัวช่วยให้รายได้สุทธิของเราลดลงโดยการใช้สิทธิประโยชน์ต่างๆ เช่น ลงทุนกองทุน LTF กองทุน RMF เบี้ยประกันชีวิต เบี้ยประกันสุขภาพ ดอกเบี้ยเงินกู้เพื่อที่อยู่อาศัย ท่องเที่ยวในประเทศ ซื้อสินค้า OTOP เป็นต้น

หมายเหตุ: กองทุนรวมหุ้นระยะยาว (LTF) สามารถลงทุนเพื่อใช้สิทธิลดหย่อนภาษีสิ้นสุดปี 2562 เท่านั้น ตั้งแต่ปี 2563-2567

สามารถลงทุนในกองทุนการออมแห่งชาติ (SSF) ลดหย่อนภาษีได้ เงื่อนไขลดหย่อนภาษีตามกรมสรรพากรกำหนด

เลือกรวมหรือไม่รวมเสียภาษีปลายปี

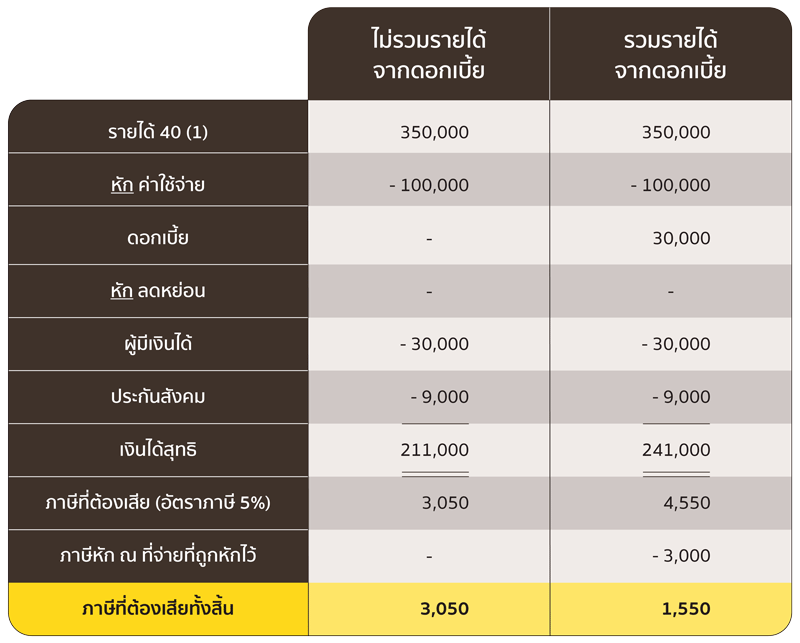

รายได้จากการออมและลงทุนที่เมื่อเรารับมาจะถูกหักภาษี ณ ที่จ่ายไว้แล้ว ก็คือ เงินได้จากดอกเบี้ย และเงินปันผล ทั้งสองอย่างนี้เมื่อผู้จ่าย หัก ภาษีไว้แล้ว เราจะเรียกว่า “Final Tax” คือโดยที่เราสามารถเลือกที่จะนำไปรวมหรือไม่รวมเป็นรายได้ในการยื่นภาษีสรรพากรได้ แต่จะเลือกยื่นหรือไม่นั้นขึ้นอยู่กับฐานภาษีของเรา ตามตัวอย่าง

จากภาพจะเห็นได้ว่ากรณีที่เราเสียภาษีในอัตราที่ต่ำกว่า อัตราภาษีที่ถูกหัก ณ ที่จ่ายไว้ ถ้าเรานำรายได้นั้นมารวมคำนวณจะเสียภาษีน้อยลง แต่ในกรณีที่ฐานภาษีสูงกว่า อัตราภาษีที่ถูกหัก ณ ที่จ่ายไว้ก็ไม่ควรนำมารวมนะครับ เพราะจะทำให้เราเสียภาษีมากขึ้น

สรุป

คงเห็นแล้วนะครับว่าจริงๆ แล้วทุกคนสามารถวางแผนภาษีได้ง่ายๆ ด้วยการศึกษาเงินได้ของตัวเองและค่าลดหย่อนที่ใช้ได้ ยิ่งระยะยาวยิ่งเพิ่มความคุ้มค่ามากขึ้นเรื่อยๆ เพราะจะประหยัดเงินได้รวมแล้วหลักแสนหรือล้านบาทเลย

หากคุณมีข้อสงสัยด้านภาษี อยากได้ที่ปรึกษาทางการเงินไว้วางแผนประหยัดภาษีให้สูงสุด สามารถปรึกษากับเจ้าหน้าที่ปรึกษาด้านการลงทุน ได้ที่เบอร์ 02-2965959 จ.-ศ. 9.00-15.00 น.

ปริตา ธิติปรีชาพล

กลุ่มบริการที่ปรึกษาทางการเงินส่วนบุคคล

ธนาคารกรุงศรีอยุธยา

สนใจวางแผนภาษี จัดทำบัญชี

ส่วนหนึ่งของผลงานดูแลลูกค้าที่มอบความไว้วางใจให้แอคโปรแท็ค (AccProTax) ดูแล จนลูกค้าประทับใจในบริการ และยกนิ้วให้